Pagar imposto é um assunto que sempre gera tensões, mas, se é para manter-se em dia com a Receita, não há como evitá-lo. Entenda, agora, o que caracteriza o Lucro Presumido.

Num artigo anterior aqui do blog, nós já havíamos tratado de maneira breve esta outra forma de tributação, o Lucro Presumido, e o diferenciamos do Simples Nacional naquela ocasião. Hoje, porém, sendo o nosso foco apenas o Lucro Presumido, elencamos algumas características deste regime que vem a ser o segundo com mais empresas enquadradas no Brasil depois do Simples, por se tratar da segunda melhor opção em matéria de planejamento fiscal.

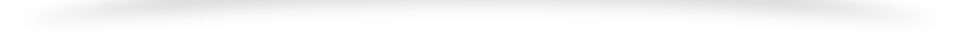

Para que as empresas possam optar pelo Lucro Presumido é preciso que disponham de uma receita total de até R$78 milhões ao ano, não podendo haver mais do que R$6,5 milhões de faturamento mensal médio. Este regime de recolhimento de impostos surgiu como uma forma de tributação simplificada do Imposto de Renda (IRPJ) e da Contribuição Social sobre o Lucro (CSLL) e, a partir do que o próprio nome sugere, presume-se uma porcentagem de lucro sobre o que a empresa fatura em concordância com as alíquotas organizadas em uma tabela disponibilizada pela Receita Federal. Para saber qual a porcentagem que sua empresa precisará pagar, dentre os valores para a base de cálculo de IRPJ e CSLL que vão de 1,6% a 32%, basta verificar em qual ramo de atividade a empresa atua.

Consideremos uma empresa prestadora de serviços que tenha um faturamento mensal de R$100,00. Num primeiro momento, ela será tributada em 0,65% do PIS e mais 3% do COFINS diretamente sobre o R$100,00 de receita, gerando um vencimento de R$3,65 do imposto mensal. Então, uma vez enquadrada na tabela, presume-se que teria “sobrado” 32% do faturamento e, a partir destes 32%, teremos uma base de cálculo para IRPJ de 15%, gerando R$4,80 a pagar, mais a base de cálculo para CSLL de 9%, gerando outros R$2,88 de tributação.

Sendo essa presunção a média de lucratividade da empresa, é importante destacar que, se a sua empresa está tendo prejuízo, as bases de cálculo para IRPJ e CSLL permanecerão as mesmas, o que ocasionará ainda mais despesas. No entanto, se a atuação da sua empresa for altamente rentável, chegando a superar os 32% estabelecidos pela Receita, a economia é garantida. Outra situação que pode ocorrer por conta deste regime de tributação é que, se a sua empresa for exclusivamente prestadora de serviços, mas não estiver vinculada a uma profissão regulamentada (corretores, dentistas, médicos, advogados, contadores etc), tendo um faturamento de até R$120.000,00 ao ano, ela terá como opção pagar apenas metade do IRPJ. Porém, se o valor de R$120.000,00 for ultrapassado no ano corrente, a outra metade deve ser recolhida integralmente no mesmo mês. Assim, se o valor tiver sido ultrapassado em novembro, a diferença será calculada de janeiro a outubro.

Contudo, é sabido que o recolhimento de impostos não se limita às tributações mencionada até agora. Além delas, que incidem sobre o faturamento direto (como exemplificado anteriormente), ainda tem-se que empresas responsáveis pelo comércio de produtos pagarão um valor de ICMS estabelecido por cada estado. As empresas prestadoras de serviços deverão pagar ISS para o município com alíquotas que variam entre 2% a 5%. E as empresas produtoras de bens, pagarão também IPI, com o valor da alíquota estabelecido pelo tipo de produto. Do mesmo modo, empresas que não forem enquadradas no Simples deverão ainda pagar uma cota patronal de INSS equivalente a 28%, ou seja, se um funcionário estiver recebendo R$1000,00 por mês, ele custará, para a empresa, o total de R$1.280,00.

Tal regime de tributação pode permitir planejamento fiscal, desde que se considere suas limitações e restrições específicas. No estudo tributário entre o Simples e o Presumido, é preciso que se leve em conta o gasto por completo: os impostos sobre o faturamento em conjunto com a folha de pagamento. Dessa forma, salientamos, mais uma vez, a importância da presença do contador atuando como a pessoa mais capacitada para fazer este planejamento por você e para a sua empresa.

No próximo post, traremos uma simulação dos dois regimes abordados até agora. Fique atento!